Sok kicsi sokra megy: az elfolyó pénzektől a befektetésekig

Szerző:csalad.hu2023. 10. 26.Családban élni jópénzügyi tudatosság

Anyagi biztonságunkat alapozhatjuk meg azzal, ha megfontoltan tervezzük pénzügyeinket, megtakarításaink pedig egy nehezebb anyagi helyzetben vagy egy nagyobb kiadást jelentő cél elérésében segíthetnek.

Megtakarításainkat gyarapíthatjuk különféle befektetési termékek révén, ám mielőtt befektetnénk, érdemes átgondolni azt is, milyen „láthatatlan” kiadásaink vannak – hiszen minden egyes el nem költött forint megtakarításra fordítható! A Pénzügyi Navigátor szakértői ehhez gyűjtöttek össze néhány hasznos gyakorlati tippet.

Spóroljunk pénzügyi szokásainkon!

A mindennapokban észre sem vesszük, hogy havonta akár több tízezer forint folyhat el a családi kasszából azért, mert döntéseinket nem gondoltuk át, vagy az igénybe vett előfizetéseink, szerződéseink nem igazodnak valós igényeinkhez. Vagyis sok esetben olyanért fizetünk, amire nincs is szükségünk. Némi odafigyeléssel azonban évente akár több tízezer forintot spórolhatunk. Érdemes például felülvizsgálni bankszámlacsomagunkat: előfordulhat például, hogy egy másik, testreszabottabb konstrukciónak kedvezőbb a havi díja.

Jelentős összegek csoroghatnak el a telekommunikációs szolgáltatásokon is: valóban szükség van több streaming szolgáltatás mellett számtalan tévécsatornára is? Biztosan kihasználunk minden többletszolgáltatást, amit mobilszolgáltatónk többletköltségért biztosít? Hasonló szemléletet érdemes alkalmazni a biztosítások terén is. Ha egy szerződést nem a valós igényeinkhez, élethelyzetünkhöz igazítva kötünk meg, az felesleges kiadáshoz vezet, mint ahogy az is, ha évfordulókor automatikusan meghosszabbítjuk meglévő gépjármű-biztosításunkat.

Hitelből megtakarítás?

Hosszútávú kiszámíthatóság körültekintő befektetéssel

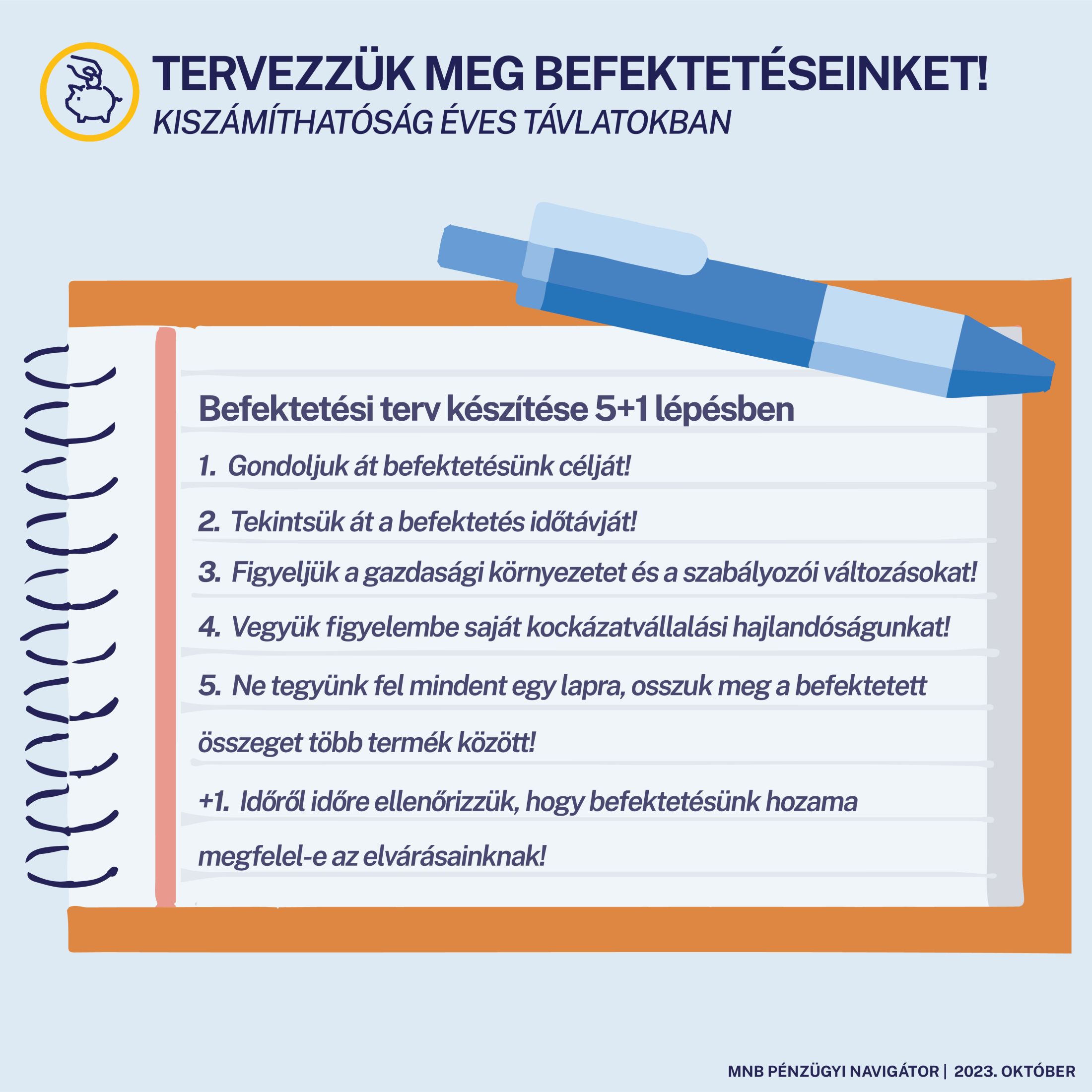

A fenti „hétköznapi” praktikákon túl befektetésekkel gyarapíthatjuk tovább meglévő megtakarításainkat. A szolgáltatók számtalan befektetési lehetőséget kínálnak, tartsuk azonban szem előtt, hogy ezek eltérő pénzügyi jártasságot igényelnek: egyes konstrukciókhoz nem szükséges szakmai tudással, tapasztalattal rendelkezni, míg más termékek esetében bonyolultabb pénzügyi-gazdasági folyamatokat kell átlátni. Mielőtt befektetnénk, gondoljuk át lehetőségeinket és céljainkat: készítsünk befektetési tervet! A befektetések három meghatározó jellemzője a hozam, a biztonság és a likviditás, azaz, hogy az adott konstrukció milyen gyorsan váltható pénzre. Legyünk tekintettel arra, hogy egy befektetési forma e három szempont közül egyszerre csak kettőnek tud eleget tenni Magas kockázathoz általában magas elvárt hozam, míg alacsony kockázat mellé alacsony hozam párosul.

Óvatosan a csábító online ajánlatokkal!

Az internetnek hála ma már szinte mindent intézhetünk online – így számtalan befektetési lehetőséggel találkozhatunk a képernyő előtt ülve. A világháló nyújtotta kényelem ugyanakkor veszélyekkel is jár: legyünk óvatosak, ha túl csábító pénzügyi ajánlattal találkozunk! Semmit nem adnak ingyen, és ha valami túl szépnek tűnik ahhoz, hogy igaz legyen, akkor gyanakodjunk… A csalók különböző módszereket használva próbálják megszerezni pénzünket, valamint személyes és banki adatainkat, ezért legyünk különösen körültekintőek az online ajánlatokkal! Alaposan tájékozódjunk a kockázatos és az MNB által nem felügyelt befektetésekről, döntés előtt pedig ellenőrizzük, hogy az adott szolgáltató rendelkezik-e a megfelelő engedélyekkel.

Mint bármilyen pénzügyi termék, szolgáltatás esetén, a befektetések és megtakarítások kapcsán is elmondható, hogy érdemes felmérni saját anyagi helyzetünket és egyéni igényeinket, pénzügyi célokat kitűzni és hosszabb távra tervezni, mindezek alapján pedig megfontolt, jól átgondolt döntést hozni. Fontos az is, hogy több terméket és szolgáltatást is összehasonlítsunk, a szolgáltatókat pedig ellenőrizzük: egy megalapozatlanul meghozott szolgáltatóválasztás, egy hirtelen befektetési döntés súlyos anyagi következményekkel járhat. Befektetési terv készítéséhez, a különböző befektetési konstrukciók megismeréséhez segítséget kérhetünk a vármegyeszékhelyeken elérhető, MNB által működtetett Pénzügyi Navigátor Tanácsadó Irodahálózat munkatársaitól.